发票贷 vs 信用贷:哪种更适合你的企业?

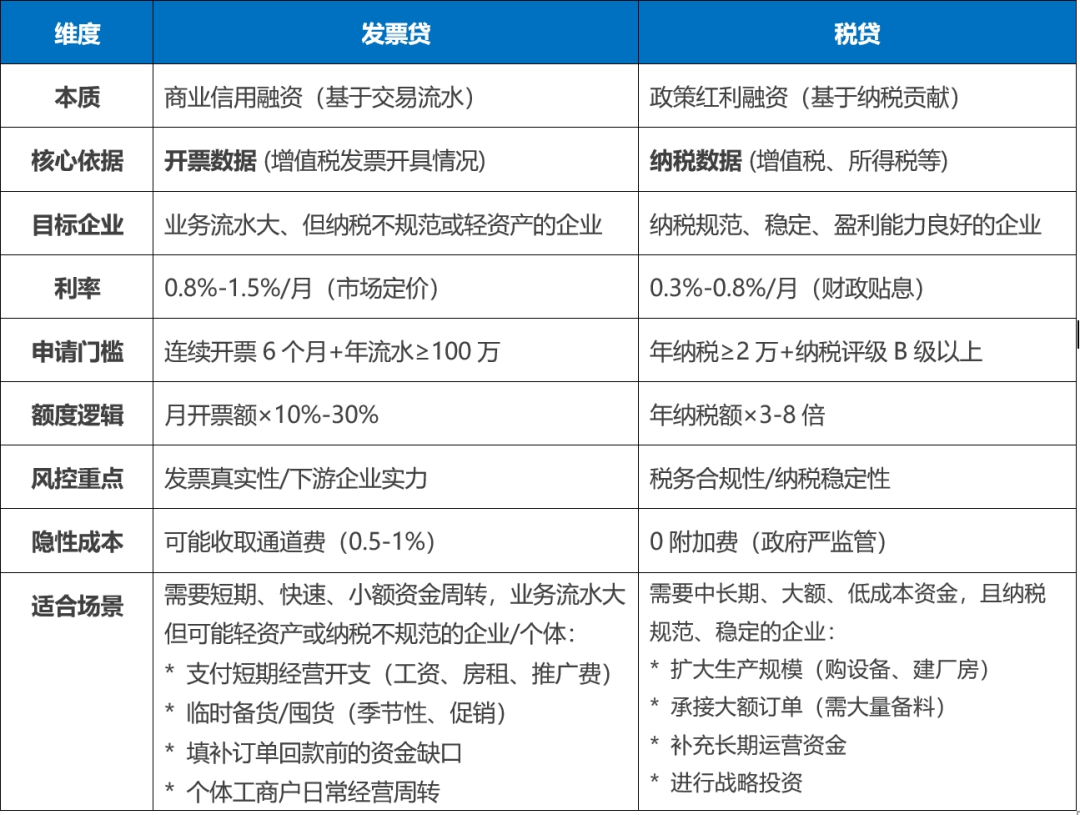

01 发票贷 vs 税贷的核心差异

<

02 6大决策场景指南

<

03 行动指南:一步匹配你的需求

<

一图看懂差异 ▼

根据不同维度,对照企业情况,选择合适的贷款产品,为您省心省力省时间。

6大决策场景指南 ▼

你的企业该选择谁

选发票贷更划算的场景

01

紧急补现金流

案例:五金贸易商老张

痛点:客户延迟支付80万货款,15天后需付供应商原料费

方案:用近期100万发票申请发票贷,3天到账50万解困

优势:不查征信瑕疵,快速缓解短期压力

02

新成立企业

案例:软件服务公司(注册2年)

痛点:年营收500万但轻资产无抵押,银行信用贷被拒

方案:凭连续6个月月均40万发票,获批30万循环额度

优势:弱化成立年限要求,看重实际交易真实性

03

下游为强势企业

案例:汽车零部件制造商

痛点:给国企供货回款周期达120天

方案:用国企签收的发票融资,利率仅0.9%/月

优势:核心企业背书降低风控成本

选税贷更优的场景

04

案例:制造业企业技术升级

痛点:某中型机械制造厂(年纳税额80万元,纳税评级A),需300万元更换智能生产线,提升产能。但企业固定资产已抵押,缺乏担保物,且资金需分3年投入回收。

方案:近3年平均年纳税额5倍核批,年化4.5%,三年先息后本

优势:利率较低,降低资金成本,额度大缓解资金压力;3年期限覆盖设备投资回报周期

05

案例:科技企业研发投入

痛点:某软件公司(年纳税120万元,B级)中标政府智慧城市项目,需垫付200万元研发费用,回款周期18个月。企业轻资产运营,无抵押物。

方案:以“技术合同备案+纳税记录”申请专项税贷,研发类税贷250万元,年化5.2%

优势:对齐项目周期,精准匹配,免抵押保护核心技术资产,科技型税贷享受地方贴息

06

案例:大宗贸易商囤货周转

痛点:某建材贸易商(年纳税200万元,A级)需500万元采购旺季钢材,下游为国企(回款账期6个月)。企业现金流被库存占用,急需低成本大额资金。

方案:年增值税额8倍核贷(560万),年化4.8%

优势:成本优势,低率省息,账期适配无需短期拆借,避免资金链断裂风险。

发票贷的隐藏风险

过度融资陷阱

部分平台按票面金额80%放贷,可能导致债务窟窿

自救建议:单次融资≤月开票额的50%

“税务联网”后遗症

发票贷需授权查税盘,可能触发税务预警(如大量作废发票)

风控提示:提前整理好税务异常说明

税贷的认知误区

“纳税”≠“能贷款”

实际要求:

纳税连续性:一般需≥2年持续纳税

纳税等级:多数产品要求B级及以上

最低纳税额:年增值税+所得税一般需>5万元

“纳税额”≠“贷款额度”

额度核定是多维度动态模型:纳税基数、纳税稳定性、行业风险、企业负债等等

“税贷利率”≮“抵押贷”

低利率仅面向优质纳税企业:A/B级企业、负债过高/行业下行可能突破10%

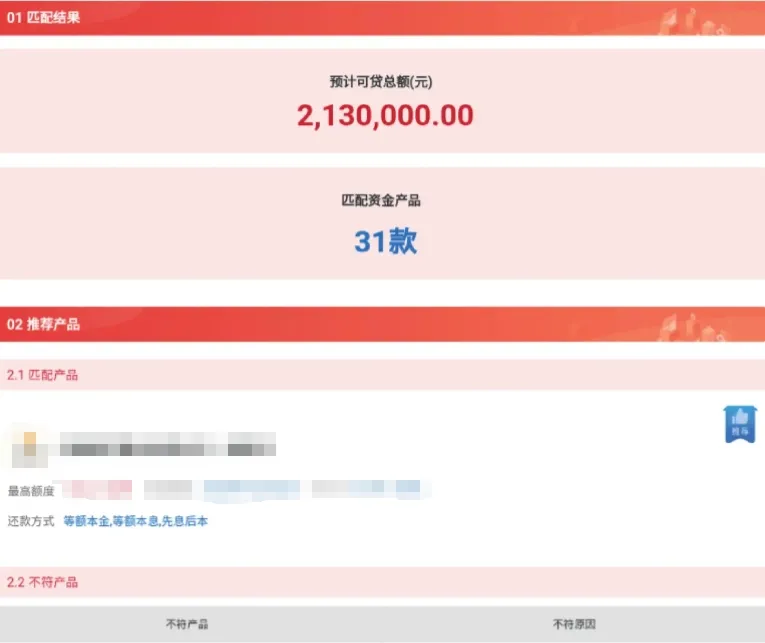

行动指南:一步匹配你的需求 ▼

企业融资【智能匹配】

<

全新升级智能融资报告,大数据+AI算法,秒测百万额度,一键解锁最适合您的融资方案!

一键授权,百项融资指标,智能呈现预计可贷额度、推荐产品、不建议产品,省事省心,极速匹配。

发表评论 取消回复